Dziedziczenie majątku po najbliższych, którzy mieszkają w innym kraju to proces prawny, który wymaga znajomości przepisów zarówno krajowych, jak i międzynarodowych. Osoby, które mieszkają w Hiszpanii i dziedziczą majątek do krewnych w Polsce, mają wiele wątpliwości wynikających z braku kompleksowego spojrzenia na obowiązujące regulacje i terminy, których niedotrzymanie może skutkować nieprzyjemnymi konsekwencjami finansowymi.

Które prawo ma zastosowanie?

Zgodnie z Rozporządzeniem UE nr 650/2012 w sprawie jurysdykcji, prawa właściwego, uznawania i wykonywania orzeczeń w sprawach spadkowych, prawem właściwym dla dziedziczenia jest co do zasady prawo państwa, w którym zmarły miał zwykły pobyt w chwili śmierci. Gdy dana osoba zmarła na terenie Polski, oznacza to, że postępowanie spadkowe odbywa się zgodnie z polskimi przepisami, a spadkobierca może uzyskać sądowe lub notarialne poświadczenie dziedziczenia zgodnie z polskim kodeksem cywilnym.

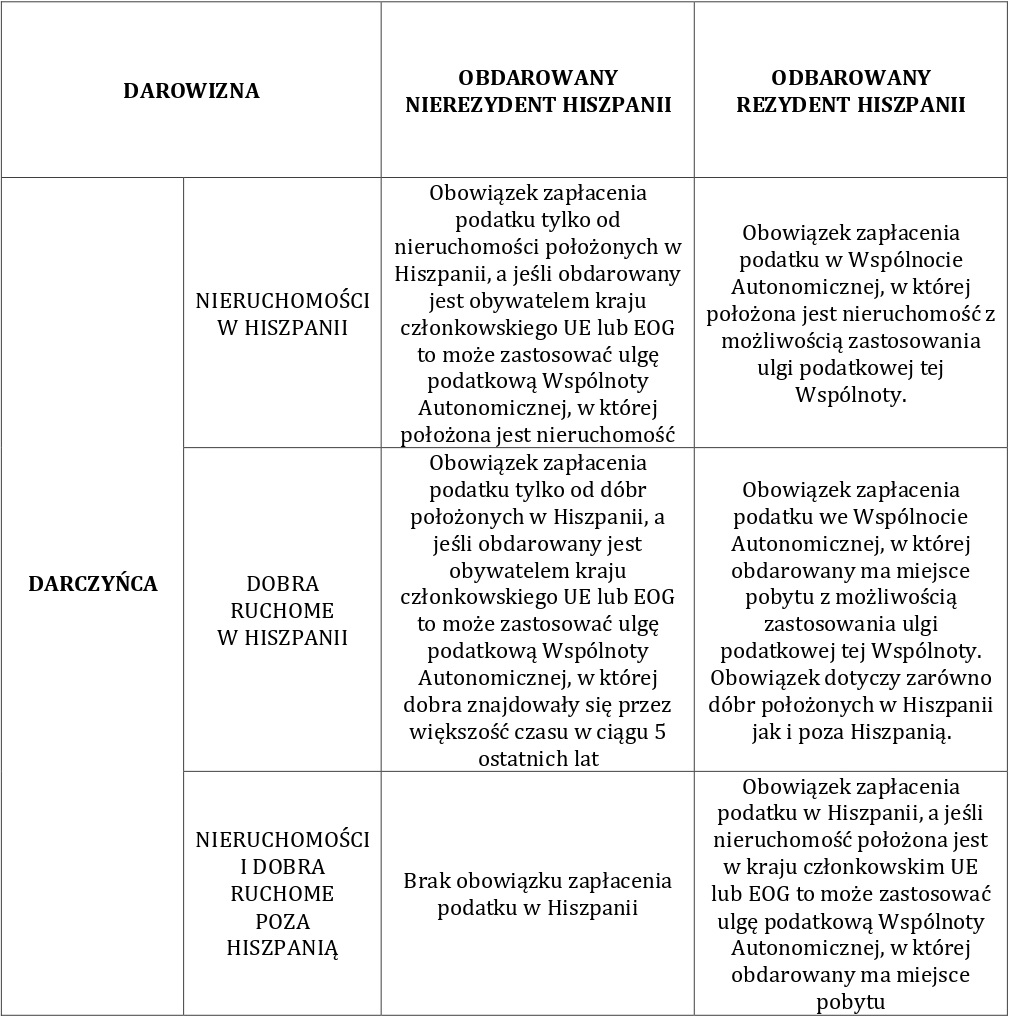

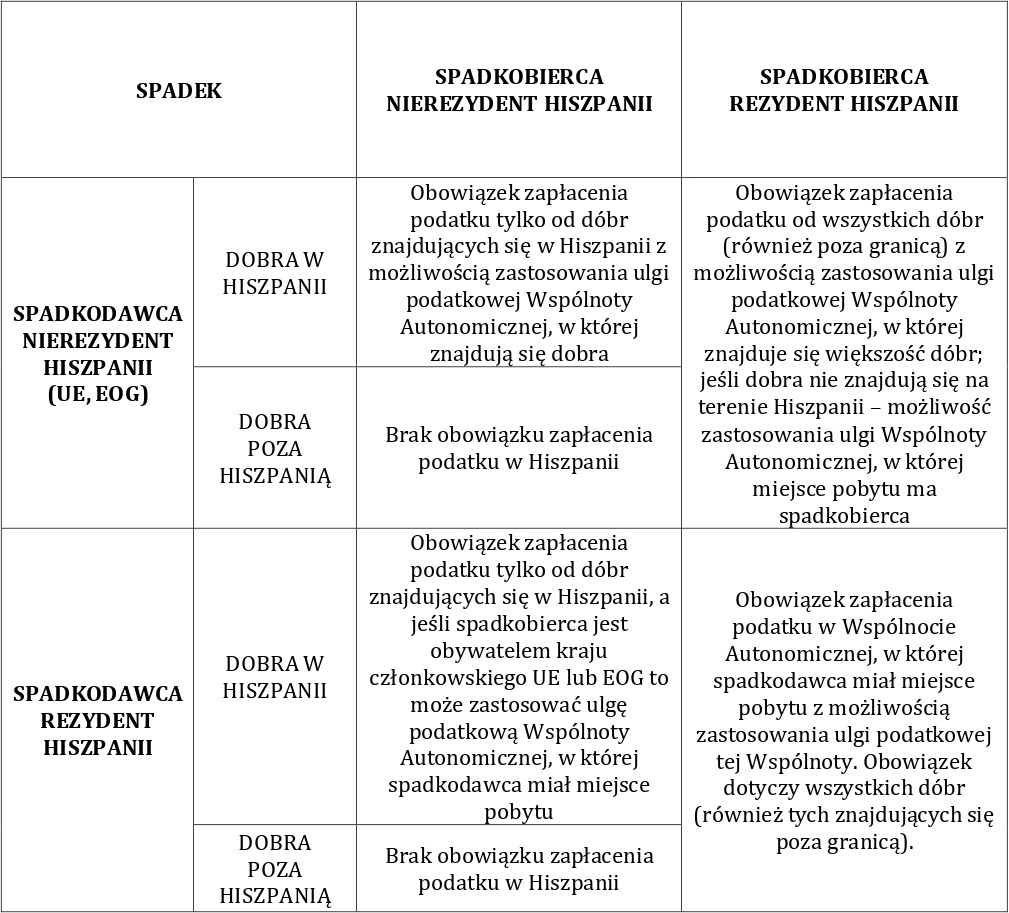

Co szczególnie ważne, istnieje rozróżnienie między prawem spadkowym a prawem podatkowym. O ile, dziedziczenie w podanej wyżej sytuacji reguluje prawo polskie, to kwestie podatkowe, w tym podatek od spadków i darowizn, podlegają prawu kraju zamieszkania spadkobiercy. W przypadku rezydenta Hiszpanii oznacza to obowiązek.

Obowiązki spadkobiercy w Hiszpanii, a terminy

Hiszpański rezydent podatkowy, który dziedziczy majątek po zmarłej osobie z zagranicy, ma obowiązki wobec hiszpańskiej Agencji Podatkowej (Agencia Tributaria). Najważniejszy z nich to złożenie deklaracji podatkowej dotyczącej dziedziczenia w terminie 6 miesięcy od daty śmierci spadkodawcy. Spadkobierca musi wypełnić formularz Modelo 650, nawet jeśli ostatecznie podatek nie jest należny, np. gdy wartość spadku nie przekracza kwoty wolnej od podatku.

Jeśli z obiektywnych powodów nie jest możliwe złożenie dokumentów w wymaganym terminie, spadkobierca może w ciągu pierwszych 5 miesięcy złożyć wniosek o przedłużenie terminu, co daje możliwość uzyskania dodatkowych 6 miesięcy na załatwienie formalności.

Konsekwencje przekroczenia terminów

W przypadku przekroczenia 6-miesięcznego terminu na złożenie deklaracji, można złożyć deklarację po terminie, co jednak skutkuje naliczeniem odsetek, a potencjalnie także karą finansową. Wysokość kary może być jednak minimalizowana poprzez odpowiednie uzasadnienie opóźnienia.

Wśród najczęściej akceptowanych przez hiszpańską Agencję Podatkową przyczyn opóźnień można wymienić brak dostępu do dokumentów w Polsce, przebywanie spadkobiercy za granicą uniemożliwiające wcześniejsze zorganizowanie spraw, niejasny lub rozdrobniony skład majątku utrudniający oszacowanie, przedłużony okres żałoby czy obowiązki rodzinne.

Opodatkowanie w zależności od regionu

Wysokość opodatkowania spadku w Hiszpanii zależy od wspólnoty autonomicznej, w której rezydent ma miejsce zamieszkania. W niektórych regionach, takich jak Katalonia, Madryt czy Andaluzja, obowiązują wysokie ulgi lub nawet całkowite zwolnienia dla dzieci dziedziczących po rodzicach. Często kwota wolna od podatku wynosi 100.000 euro lub więcej. Niezależnie od tego, czy ostatecznie podatek jest należny, formularz Modelo 650 musi zostać złożony zawsze.

Praktyczne kroki do realizacji obowiązków

Realizacja obowiązków spadkobiercy wymaga systematycznego podejścia. Najpierw należy uzyskać z Polski niezbędne dokumenty. Następnie trzeba zlecić tłumaczenia przysięgłe kluczowych dokumentów i sporządzić listę składników spadku wraz z ich wartością na dzień śmierci.

Formularz Modelo 650 można złożyć samodzielnie elektronicznie, jeśli posiada się certyfikat cyfrowy, lub przez pełnomocnika, na przykład prawnika. Jeśli upłynęło już 6 miesięcy od śmierci spadkodawcy, konieczne jest przygotowanie wniosku o złożenie po terminie z odpowiednim uzasadnieniem oraz dołączenie aktu zgonu, uzasadnienia i kopii dokumentu tożsamości.

Dziedziczenie transgraniczne to proces wymagający precyzji i znajomości przepisów obydwu krajów. Właściwe przygotowanie dokumentów i dotrzymanie terminów pozwala uniknąć niepotrzebnych komplikacji i dodatkowych kosztów, zapewniając sprawną realizację obowiązków spadkobiercy wobec hiszpańskiej Agencji Podatkowej.

Potrzebujesz pomocy prawnej?

Jako kancelaria specjalizująca się w prawie hiszpańskim i polskim, oferujemy kompleksowe wsparcie w sprawach dziedziczenia transgranicznego. Nasi doświadczeni prawnicy pomogą Państwu zrozumieć wszystkie obowiązki, przygotować niezbędne dokumenty i dotrzymać wymaganych terminów. Umów konsultację w naszej kancelarii i uzyskaj profesjonalne wsparcie w realizacji swoich obowiązków spadkowych.