Podatek od spadków i darowizn

Otrzymanie spadku lub darowizny wiąże się w Hiszpanii z obowiązkiem zapłaty właściwego podatku (hiszp. Impuesto sobre Sucesiones y Donaciones). Jednak jego wysokość różni się w zależności od okoliczności – przekazanie darowizny za życia skutkuje zwykle większymi kosztami i podatkami niż pozostawienie majątku w spadku.

We wszystkich Wspólnotach Autonomicznych prawo przewiduje ulgę w wysokości 95% dla małżonka spadkodawcy, a także przy dziedziczeniu nieruchomości będącej głównym miejscem zamieszkania rodziny (hiszp. residencia habitual).

Wspólnoty Autonomiczne mają prawo ulgi powiększyć albo obniżyć kwotę, którą spadkobierca ma obowiązek zapłacić – różnice stawek pomiędzy poszczególnymi Wspólnotami Autonomicznymi są znaczące. W przypadku zmiany miejsca zamieszkania w obrębie kilku Wspólnot Autonomicznych, obowiązek zapłaty powstaje w tej Wspólnocie Autonomicznej, w której podatnik mieszkał najdłużej w ciągu ostatnich 5 lat. Ponadto, przy dziedziczeniu znaczenie ma także miejsce zamieszkania spadkodawcy lub miejsce, w którym zgromadził większość swoich dóbr.

Na wysokość podatku duży wpływ mają nie tylko ulgi podatkowe przewidziane przez Wspólnoty Autonomiczne, ale w przypadku dziedziczenia również wiek spadkobiercy – osoby, które nie ukończyły 21 lat mogą skorzystać z ulg podatkowych sięgających nawet 100% (między innymi w Asturii, Madrycie, Murcji, Galicji czy La Rioja). Natomiast w Andaluzji, Castilla y León czy Aragonii najbliżsi krewni zostaną zwolnieni z zapłaty podatku, jeśli wartość spadku nie przekroczy górnego limitu ustalonego przez daną Wspólnotę Autonomiczną.

W przypadku darowizn takie Wspólnoty jak Murcja czy La Rioja przewidują znacznie ulgi podatkowe (do 90%) dla najbliższych krewnych.

Podatek od spadków i darowizn a rezydencja poza Hiszpanią

19 lutego 2018 roku Izba Administracyjna Sądu Najwyższego wydała wyrok STS 242/2018, znosząc różnice w traktowaniu osób będących rezydentami Hiszpanii i osób nie posiadających tego tytułu w odniesieniu do podatku od spadków i darowizn. Wcześniejsza regulacja uważana była za dyskryminującą i ograniczającą przepływ kapitału między państwami członkowskimi Unii Europejskiej, a także państwami trzecimi, co wskazano w wyroku Europejskiego Trybunału Sprawiedliwości z 3 września 2014 roku, ponieważ nie przewidywała dla osób niebędących rezydentami możliwości skorzystania z ulg podatkowych, które oferują Wspólnoty Autonomiczne, przez co osoby te uiszczały kwoty nawet o 80% wyższe niż rezydenci Hiszpanii.

W związku z tym rząd Hiszpanii wprowadził nowe regulacje w Ustawie o Podatku dochodowym od osób fizycznych (Ley 26/2014) pozwalając osobom niebędącym rezydentami Hiszpanii na zastosowanie korzyści przewidzianych przez Wspólnotę Autonomiczną, z którą istnieje jakikolwiek powiązanie.

Obecnie osoby niebędące rezydentami Hiszpanii traktowane są tak samo jak rezydenci Hiszpanii. Ponadto ustawodawca przewidział możliwość ubiegania się o zwrot nadpłaconych kwot dla osób, które w poprzednich latach zapłaciły wyższą stawkę z uwagi na brak możliwości zastosowania wspomnianych ulg podatkowych.

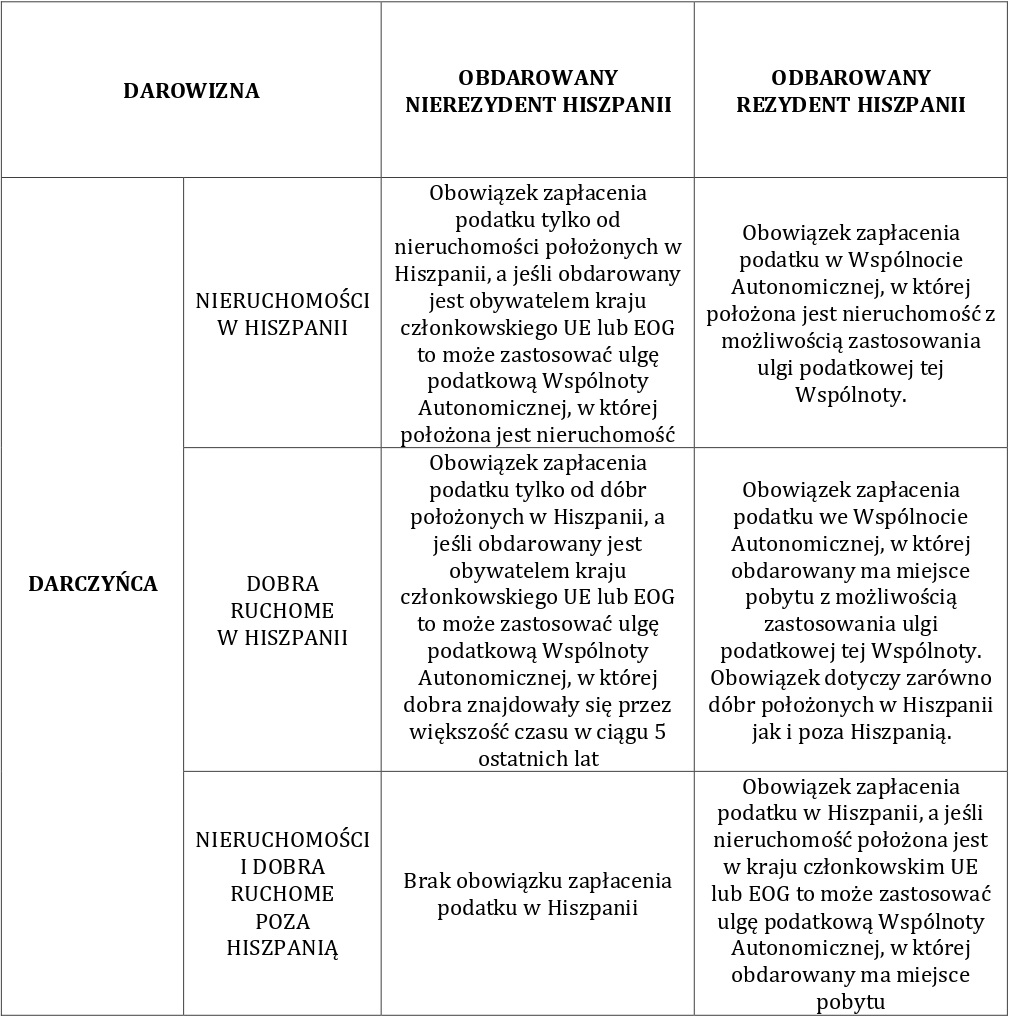

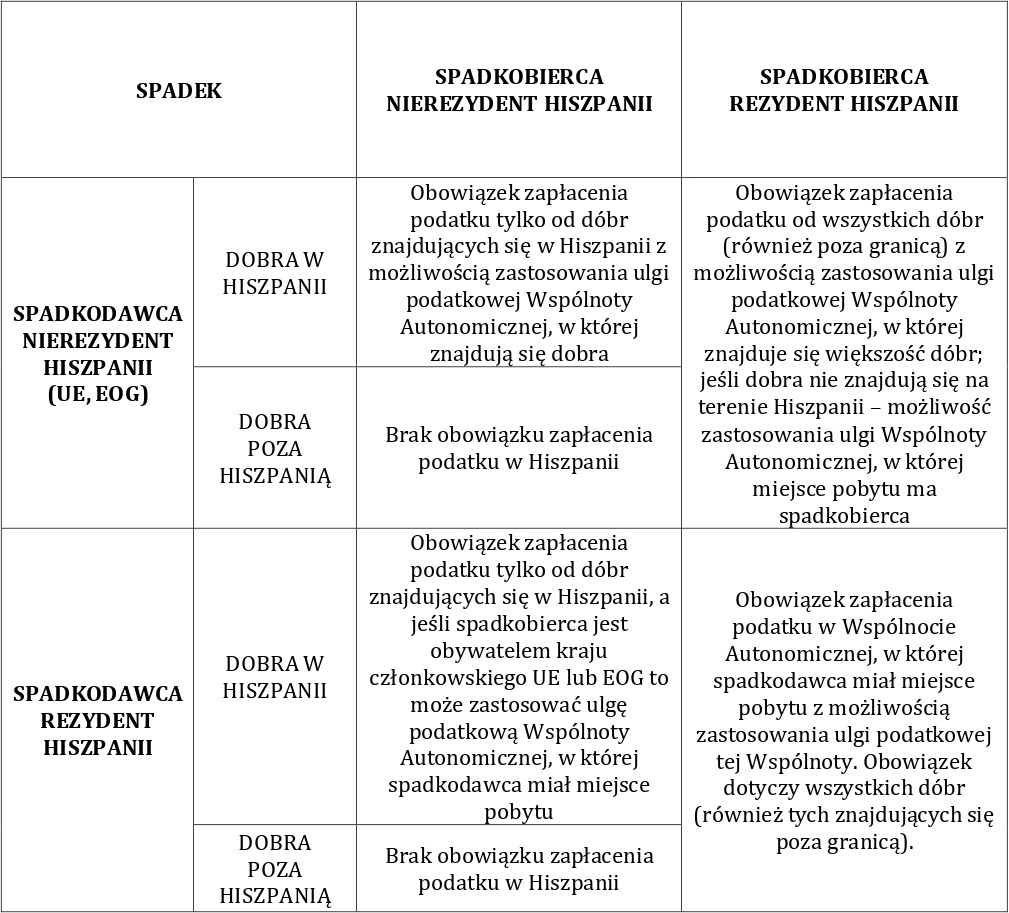

Poniżej przedstawiamy Państwu tabelki, które odzwierciedlają aktualny sposób opodatkowania spadków i darowizn zarówno dla rezydentów, jak i osób niebędących rezydentami Hiszpanii.

Warto podkreślić, że hiszpańscy rezydenci podatkowi zawsze będą mieli obowiązek uiszczenia podatku w Hiszpanii – także od spadku odziedziczonego zagranicą.

Deklaracja

W przypadku podatku od spadków i darowizn mamy do dyspozycji kilka formularzy w zależności od czynności prawnej z jaką mamy do czynienia. Formularze 660 i 650 mają zastosowanie do spadków, natomiast formularz 651 dotyczy darowizn. Deklarację można przedstawić zarówno osobiście w siedzibie, jak i telematycznie – za pomocą strony internetowej urzędu (hiszp. AEAT – Agencia Tributaria).

Termin na złożenie deklaracji wynosi 6 miesięcy od dnia śmierci spadkodawcy (w przypadku spadku) lub miesiąc od dnia, w którym dokonano czynności (w przypadku darowizny).

W razie pytań lub wątpliwości zapraszamy Państwa do kontaktu z polskojęzycznym prawnikiem: prawohiszpanskie@gmail.com